Halk arasında faizsiz finansman diye bilinen ve özellikle dini esasları önde tutarak yaşamaya gayret eden insanlarımızın daha yoğun olarak tercih ettiği bu sistem bir saadet zinciri mi, yoksa güvenilir bir iş modeli mi ? Bu makalede örneklerle konuyu anlatmaya çalışacağım. Konu, tasarruf finansman şirketleri olarak ta bilinen şirketlerin ticari işlemlerini kapsıyor

Tasarruf Finansman Sistemi geçmişi birkaç yüzyıla dayanan bir finansman sistemidir. X-Evim, Y-Arabam şeklinde benzer isimlerle birbiri üzerine açılan ve tasarruf finansman şirketleri olarak ta bilinen firmaların iş modelidir.

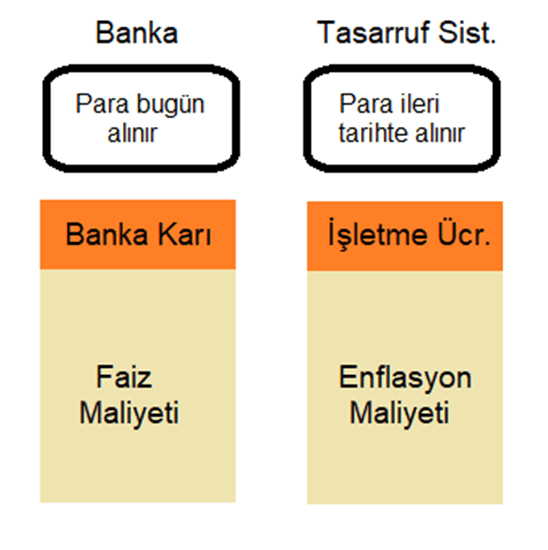

Sistemin temel özelliği, finansman kullandırılmasının belirli bir süre ve bir miktar tasarruf etme şartına bağlı olmasıdır. Yani banka kredisi aldığınızda paranızı hemen alırsınız ama bu sistemde önce ödemeye başlar, bir birikime erişir ve paranızı geç alırsınız.

Faizsiz olduğu için İslami finans uygulamasına uygundur ve dini kurallara uygun yaşamak isteyen insanlarımız tarafından yoğun olarak tercih edilmektedir. Ancak sadece bir İslami finans uygulaması değildir ve Dünya’da Müslüman olmayan başka ülkelerde de örnekleri vardır.

Sistemin en büyük iki zaafı, birikimleri enflasyona karşı koruyamaması ve Türkiye’de yasal bir güvence yapısı olmaması sebebiyle para yatıranların risk altında olmasıdır.

İş modeli; kişilerin bireysel olarak veya gruplar halinde organize edilmeleri suretiyle;

- Belirli bir vadeye kadar birikim yapılması karşılığında, ya da çekiliş yöntemine dayalı olarak araç veya konut gibi bir varlığı satın alabilmeleri amacıyla finansman kullandırılmasıdır

- Sistemin finansmanını katılımcılar sağlar. Dış kaynak kullanılmadığından faiz de ödenmez.

- Sistemi finans sektörü içerisinde farklı kılan temel unsur, adından da anlaşılabileceği üzere finansman kullanımının belirli bir dönem tasarruf etme şartına bağlı olmasıdır.

Banka kredisi ile Tasarruf Finansman sistemini aşağıdaki örnekle kıyaslayalım;

İşleyiş

- Sistemde sanal olarak gruplar oluşturulur, yani 180 ay vadeli bir sisteme girdiğinizde 180 kişilik bir guruba girdiğiniz var sayılır. 181. Kişi yeni açılacak başka bir guruba alınır.

- Eğer açılacak gurupta 180 kişi bulunamazsa kalan kişiler firma tarafından joker tabir edilen sanal kişiler ile doldurulur aksi takdirde sistem çalışamaz. Örneğin 180 kişilik bir guruba 120 kişi yazılırsa sistemi çalıştıran firma 60 tane çakma ismi guruba ekleyerek gurup dinamiklerinin 180 olarak çalışmasını sağlar. Bu kişilere joker denilir, bu kişiler sisteme para ödemezler, noter huzurundaki çekilişlere katılırlar ancak adları okunsa da teslimat yapılmaz.

- Bu sistemde kullandırılacak paraya yani alacağınız krediye Teslimat adı verilmektedir.

- Teslimat zamanı geldiğinde kişiye direkt olarak nakit para ödenmez, alacağı bir konut veya araç, haciz/ipotek konularak finanse edilerek diğer üyelerin korunması sağlanır.

- Bu işlerden firmanın kazancı, işlem bedeli, işletme ücreti de denilen bir komisyon bedelidir. Bu komisyon peşin olarak alınır. Diyelim 180 ay 1000 TL ödemeli bir sisteme girdiniz, 180.000 * %10= 18.000 TL peşin komisyon ödeyerek sisteme dahil olursunuz.

- Piyasalarda % 5-10 arasında olan bu komisyon, firmanın giderlerini karşılayabiliyorsa ne ala, ancak büyümek isteyen firmanın reklam, tanıtım, personel, şube açma giderleri bu gelirlerle genellikle karşılanamadığından müşteri paraları ile ödenir, bu da sistemin diğer bir yumuşak karnıdır. Bunu kontrol edecek yasal bir sistem henüz ülkemizde bulunmamaktadır.

- Tasarruf Finansman sisteminden zamanından önce ayrılan kişilere ödemiş oldukları komisyon geri ödenmez. Firmaların önemli gelir kaynaklarından bir tanesi budur. Din adamlarınca verilen fetvalarda zamanından önce ayrılan kişilerin kıst hesabı ile ödedikleri fazla paranın iade edilmesi gerektiği, aksi takdirde helal olmadığı açıklanmış olsa da uygulama bu yönde değildir.

- Eğer kurallarına göre çalıştırılırsa; Tasarruf Finansman sisteminin bir saadet zinciri sistemi olduğu veya mantıksız bir alt yapısı olmadığı söylenemez. Enflasyonun düşük olduğu ülkelerde gayet güzel işletilebilir ancak şu anda uygulamada gelmiş olduğu noktada önemli riskler oluşturduğunu da görmemiz gerekir.

- Şu anda sistem adeta bir banker sistemi gibi işlemektedir. Yani kampanyalara katılan kişiler firmaya ödeme yapmaya başlamakta ve zamanı geldiğinde ödeme almayı beklemektedirler. Kişiler veya devlet, firmanın bu fonları nasıl kullandığını bilememekte, firmanın zamanı geldiğinde bu ödemeleri yapıp yapamayacağı bilinememekte, yeni müşterilere eski teslimatlar referans olarak örnek gösterilerek güven telkin edilmeye çalışılmaktadır.

Sistem; zaman içinde oldukça tekamül etmiş ve normal bir matematik hesabı ile içinden çıkılamayacak kadar karışık hale gelmiş durumdadır. Sistemin bu gelişimini ve varılan son durumu en basitinden başlayarak günümüzün sistemine getirecek şekilde değişik örnekler ve grafikler ile anlatmaya çalışacağım.

Tasarrufa Dayalı Finansman Sistemi nin mantığını tam olarak anlayabilmek için öncelikle VALÖR kavramının ne olduğunu anlamak gerekiyor.

Valör Kavramı

- İngilizce ’de “value date”, yani değer tarihi denilen, bankacılık işlemlerinde de sıkça gördüğümüz valör kavramı; paranın işleme konulacağı yani değerini bulacağı tarih tir. Valöre İŞLEMİN GERÇEKLEŞECEĞİ ZAMAN diyebiliriz

- Valör; işlemin yapılış tarihi ile gerçekleşme tarihi arasındaki farktır. Cumartesi günü bankaya yatırdığınız paranın faizinin pazartesi işlemeye başlanması 2 gün valördür.

- Üç ay sonra elinize geçecek bir paranın valörü 3 ay, 9 ay sonra elinize geçecek paranın valörü 9 aydır. 9 ay sonraki paranın değeri ile bugünkü değeri aynı olmayacağı için valör kavramına gerek duyulmaktadır.

- Aylık eşit taksitlerle 12 ay boyunca ödenecek paranın ortalama valörü 6 aydır. Yani on iki ay boyunca her ay 1.000 TL ödeyerek biriktirdiğiniz 12.000 TL’nin valörü 6 aydır.

- Valör paranın maliyeti demek değildir. Paranın maliyetini bulmak için valöre güncel veya iskonto oranları uygulanmalıdır. Örneğin banka faizini temel alırsanız diyelim aylık % 1,5 faiz ile 6 aylık valör maliyetinin % 9 olacağını söyleyebiliriz. Faiz yerine muhtemel altın veya döviz artış oranı ile de maliyet tesbiti yapabilirsiniz, tamamen kişiye kalmış bir durumdur.

Tasarruf Finansman ve Valör İlişkisi

Tasarrufa Dönük Faizsiz Finans Sistemi her bir müşteri bazında;

- Tasarruf edilmesi

- Finansman sağlanması

Olmak üzere iki ayrı dönemi kapsar. Tasarruf etme döneminde toplanan paraların taksitlerinden oluşan ortalama vade ve finansman sağlama döneminde verilen paranın (teslimat) ortalama vadesi arasındaki fark bu modeldeki en kritik faktör olan VALÖR FARKI kavramını oluşturur.

Teorik olarak tasarruf etme ile finansman sağlama valörleri birbirine eşit yani SIFIR olmalıdır. Yani firma, topladığı paranın tamamını aynı zamanda guruba dağıtmalidir. Ne önce dağıtmalı (eksi valör) ne de geç dağıtmalıdır (artı valör) bu şekilde sistem matematik olarak gayet güzel çalışır ancak bu durumda da müşteri için cazip olmayacaktır. Bu nedenle piyasadaki firmalar normalde toplamadıkları paraları önceden dağıtma sözü vererek satışlar yapmaktadırlar. Örnek vermek gerekirse 180 aylık bir gurupta ortalama matematik valör 90 aydır. Bir katılımcı teslimatını 2. ayda alırken sona kalan başka bir katılımcı parasını 180. ayda alacaktır. 180 kişinin ortalaması 90 aydır. Ama firmalar size 180 aylık bir sisteme girdiğinizde örneğin en geç 70. ayda teslimatı alacağınız sözünü vermektedirler. Peki bu 90-70= 20 aylık açık nasıl finanse edilmektedir? SİSTEMİ SAADET ZİNCİRİNE DÖNÜŞTÜREN KRİTİK NOKTA BURASIDIR

Bunu inceleyelim.

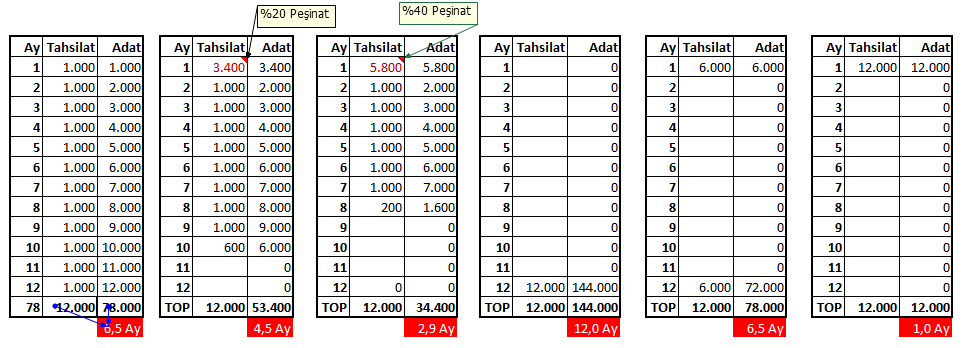

Aşağıda valör kavramını daha iyi anlatabilmek için değişik bazı seçenekler sunuyorum, bazılarında peşinat var, bazılarında vade başı, bazısında vade sonu peşin ödemeler verilmiş ve valörün nasıl hesaplandığı gösterilmiştir.

Tasarruf Finansman Sistemi İşleyişi

Basitten komplikeye değişik örneklerle konuyu inceleyelim;

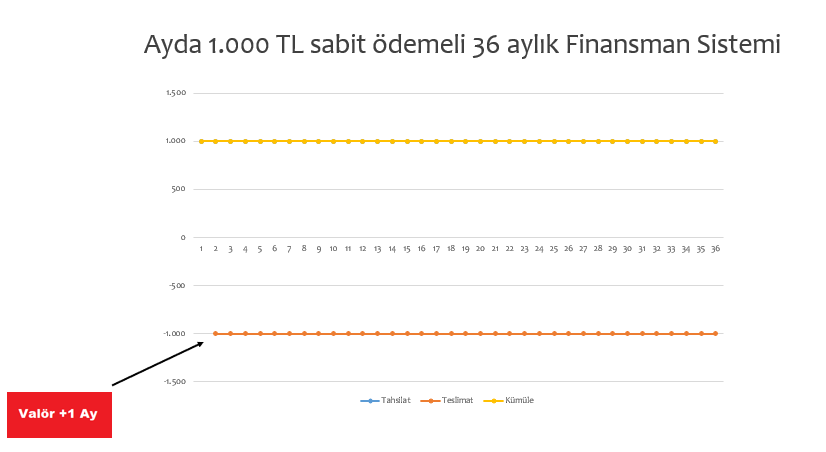

Aşağıdaki örnekte klasik bir çekilişli Tasarruf Finansman Sisteminin işleyişini göreceksiniz. Bu örnekte her ay 1.000 TL ödeyecek 36 aylık bir gurup olduğu varsayılmıştır. Oluşacak birikim 36.000 TL dir. Herkes 36 ay boyunca 1.000 er TL ödeme yapacak, ilk ay yapılacak çekilişte ilk talihliye 36.000 ödenecek, son talihli ise 36.000 TL sini 36. Ay sonunda alacaktır. Bu gurubun ortalama valörü 18 aydır. Bu gurubun düzenleyen firmaya maliyeti pozitif 1 ay valördür çünkü ödemeleri tahsilattan 1 ay sonra yapmaya başlamaktadır. Firma 1 ay için 36.000 TL kullanma imkanı olmaktadır. Grafiklerde gördüğünüz sıfır çizgisi firma için sıfır finansman çizgisi, üstte kalan kısım firmada kalan parayı, altta kalan kısım ise firmada eksik olan ve bir şekilde bulunması gereken negatif finans kısmını göstermektedir.

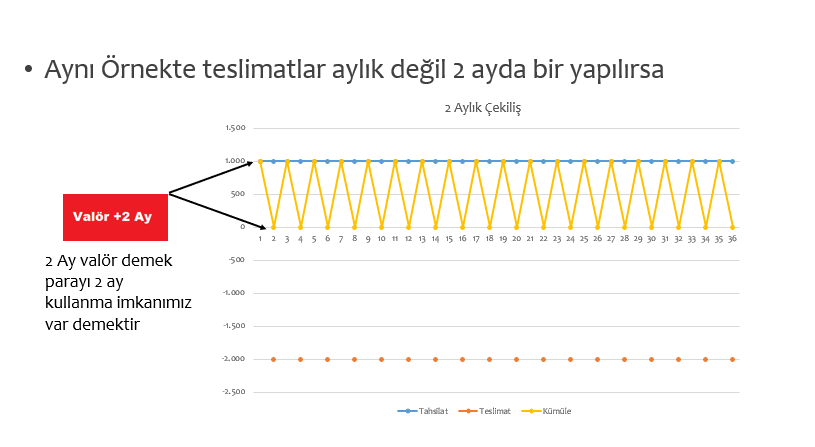

Firmanın teslimatları aylık değil 2 ayda bir yaptığını varsayalım, o zaman gurubun firmaya olan valörü pozitif 2 aya çıkar, katılanlar için ise ortalama valör 18+2=20 aya uzar. Yani bu durumda firma tahsilatları 2 ay bekletip geç dağıtmaktadır.

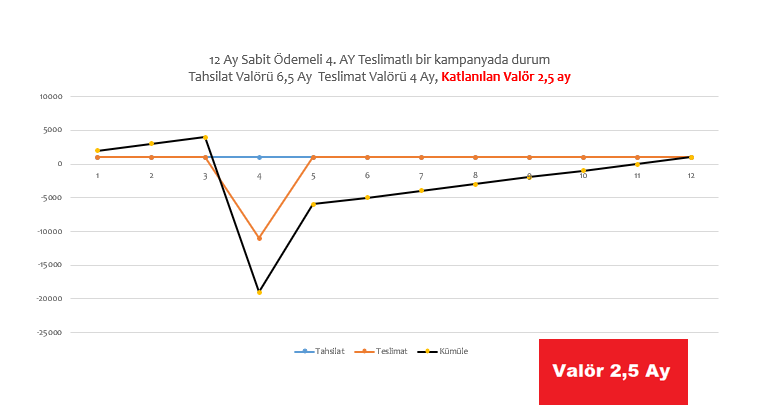

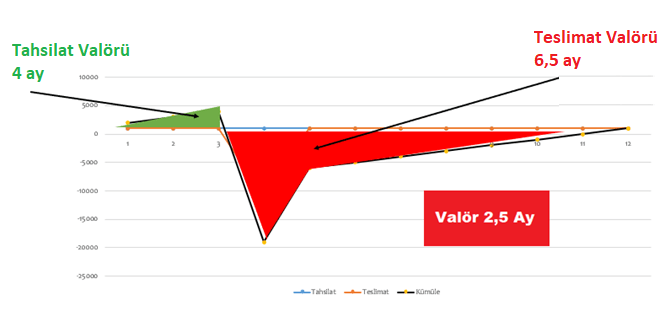

Benzer bir örneği 36 değil 12 aylık yapalım. Firmanın; tüm katılımcılara bir seferde ödemelerin tamamını yapacağını, çekiliş yapmayacağını, 4. ay sonunda herkese parasını ödeyeceğini düşünelim, o zaman firma 2,5 aylık bir valöre katlanmak, yani 2,5 aylık finansmanı bulmak durumundadır. Bu örnekte katılımcılar 12 ay boyunca para ödemekte ama hepsi 4. Ayın sonunda tamamı paralarını almaktadırlar. Elbette paralarını (teslimat) aldıktan sonra firmaya 8 ay daha taksitlerini ödemeye devam etmektedirler. Bu durumda 3 ay sonra finansman eğrisinin nasıl negatife döndüğünü aşağıdaki örnekte görebilirsiniz. 4. ayda firma 20.000 TL bulmak mecburiyetindedir ki bu durumda firmanın finans kabiliyeti yoksa saadet zinciri başlamıştır.

Üstteki örnekte tahsilat ve teslimat valörlerinin birbirleri ile ilgili durumlarını daha iyi görebilirsiniz.

Bu klasik örneğe iki parametre daha ilave edelim, biri sisteme peşinat vererek kaydolmak, diğeri ise teslimat yapılan kişilerden daha yüksek bir ödeme talep edilmesi olsun. 36 aylık örnekten yola çıkalım.

Bu sistemde bazı firmalar ilk ay ile son ay teslimat alacak kişiler arasında valörden dolayı haksızlıklar oluşmaması için teslimat yapılan kişilerden aylık daha fazla ödeme istemekte ve buna kira farkı adını vermektedirler. Örneğin aylık 1.000 TL ödeme yapan bir kişi 3. Ayda 36.000 TL yi alırsa bu paraya teorik olarak bir ev alıp kiradan kurtulacağı varsayılmakta ve misalen artık 1.000 TL yerine 1.500 ödemesi istenmektedir. Bu kişi yine toplamda 36.000 ödeyecek ancak ödemesi 36. Ayda değil daha 25. ayda bitecek ve gurubun valörünü aşağıya taşıyacaktır.

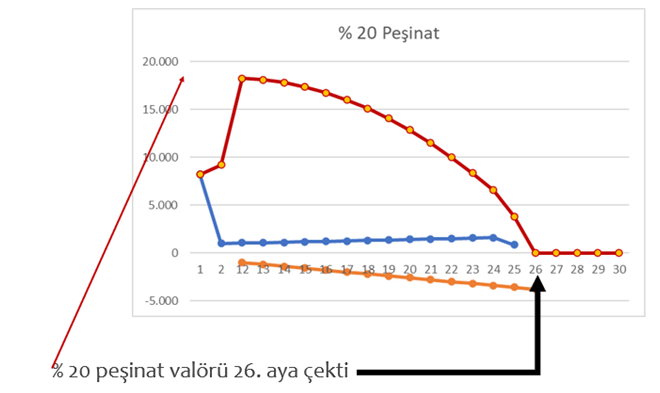

Verilen peşinat ta toplam valörü ayrıca ek olarak aşağılara taşıyacaktır. Örneğin ayda 1.000 TL ödemeli 36 aylık kampanyaya % 20 peşinat ödeyerek girerseniz 36 değil 30. ayda paranın tamamını ödemiş olursunuz. Sisteme 6 ay valör katkınız olur. Teslimattan sonra % 50 artışlı bir sisteme girdiyseniz 4. Ayda 36.000 TL nizi alırsanız ve ayda 1.500 TL ödemeye devam ederseniz paranızı 22 ayda ödemiş olursunuz.Sisteme ayrıca 14 aylık bir katkı daha sağlamış olursunuz. Karışık mı oldu bilmiyorum ama konu kendi başına oldukça karışık zaten. Bu örnekte 36 ay 1000 TL ödeme yapacağınız halde % 50 peşinat verdiğiniz ve teslimatta % 50 artışlı ödeme yapacağınız için toplam 36 ay değil 14 ayda ödemenizi tamamlamış oluyorsunuz, bu da tüm gurubun valörünü 36/2=18 ay dan daha aşağılara çekiyor.

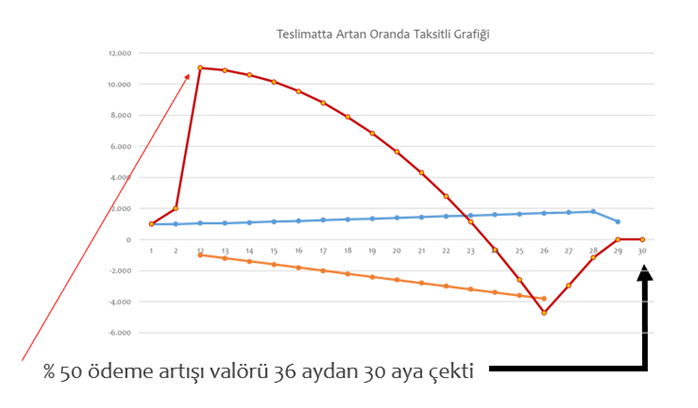

Yukarıda verdiğimiz örneği grafikler ile gösterelim, öncelikle teslimattan sonra % 50 fazla ödeme yapıldığını varsayalım (aşağıda);

Aynı örneğe ayrıca % 20 peşinat eklersek;

Anlatmak istediğimiz şey, bu tip işlemler ile bu sistemi saadet zincirine dönüştürmeden iç finansman ile bir yere kadar optimize etmenin mümkün olduğudur. Katılımcıların tamamından % 20 peşinat isterseniz, teslimat yapıldığında ödemelerini % 50 arttırtırsanız sistem 36 ayda değil 26 ayda kendini sıfırlar yani 10 aylık bir valör iç kaynaklar ile bulunmuş olur. Böyle bir sistemin organizatör firmaya valör yükü 0 (sıfır) ay olacaktır. Diğer bir anlatım ile bu şartlarda 36 ay vadeli bir guruba girdiğiniz zaman firmanin teslimatı en geç 26. ay yapacağını belirtmesi bir saadet zinciri etkisi değil matematik optimizasyon etkisidir.

Asıl problem firmaların birbirlerinden müşteri kapabilmek için girmiş oldukları acımasız teslimat ayı tekabetidir. Bu rekabet sektörde büyük açıklar (valör farkları) oluşmasına neden olmuştur. Bu örnek baz alınırsa 26. ay yerine örnek olarak 16. ay teslimat zamanı verilen kampanyalardan bahsediyoruz.

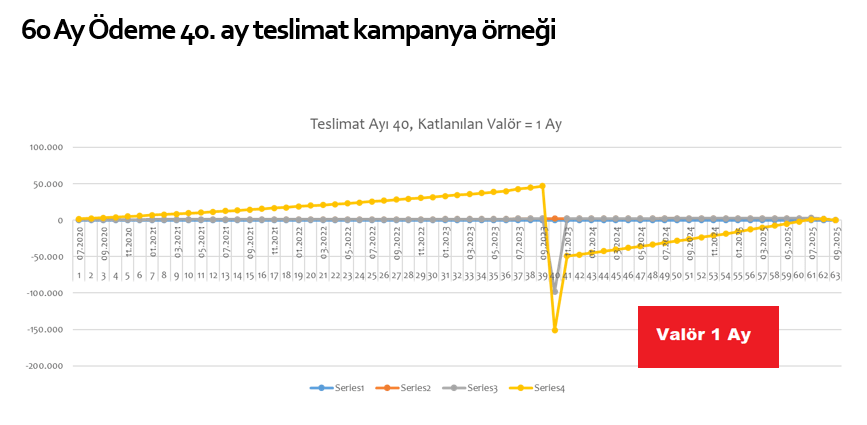

Birkaç örnek daha verelim. Aşağıda 60 ay ödemeli 40. Ayda teslimat yapılacak örnek bir kampanyanın finansman grafiği görebilirsiniz. Eğrinin üstte kalan kısmı müşterinin finanse ettiği, altında kalan kısmı ise organizatör firmanın finanse ettiği kısmı göstermektedir. 40. ayda firmanın tüm finansmanı bir yerden bulması gerekecektir.

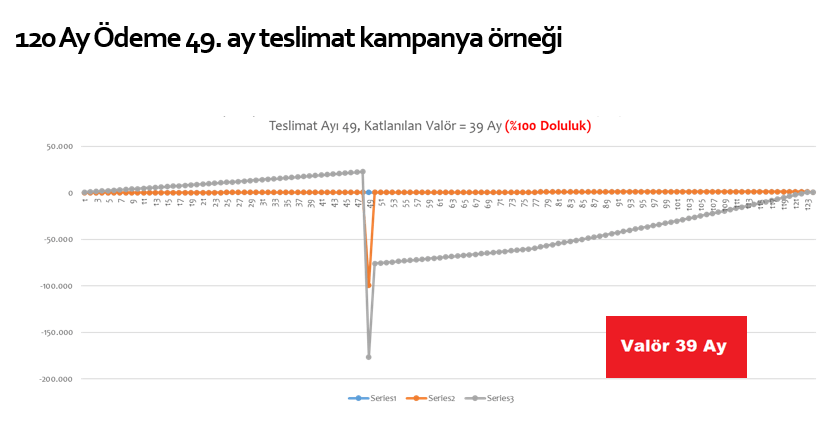

Son bir örnek daha verelim, 120 ay ödemeli 49. Ayda teslimat yapılacak başka örnek bir kampanyanın finansman grafiği aşağıdaki gibidir. 39 ay valörün anlamı organizatör firmanın 49. aydan başlayan ve 39 ay sürecek bir finans yüküne katlanması gerekliliğidir. Organizatör firmalar bu ödemeleri yeni satışlar ile karşıladıkları takdirde açığı sürekli geciktirmekte ama büyütmektedirler.

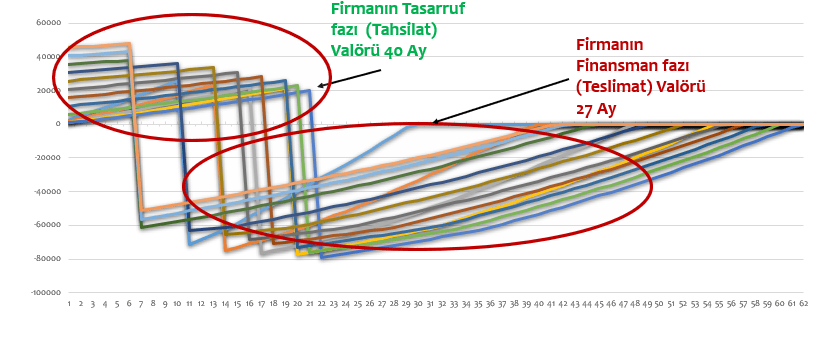

Bir organizasyon firmasında birden çok değişik kampanyalar bulunmakta. Pek çok kampanyayı üst üste bindirdiğimizde firmanın toplam finansman ihtiyacı ve valörü ortaya çıkar. Aşağıdaki örnekte x bir firma 40 ay ortalama valörle tahsilat, 27 ay ortalama valörle teslimat yapmakta ve 13 aylık finansman açığını sürekli hacim olarak büyüterek ileriye ertelemektedir. Diğer bir deyiş ile firmanın toplam portföyü 10 Milyar TL ise firma finansman fazına geçtiğinde 13 ay boyunca 10 Milyar TL yi yeni satışlardan gelen tahsilatlar ile finanse etmek mecburiyetinde kalmaktadır.

Sektörde eskimiş firmalar bu durumu biriktirdikleri fonlar ile aşmışlar, komisyon karlılıklarını yatırımlarda kullanarak veya sisteme (tasarruf fon havuzuna) fon olarak ilave ederek valörü daha da düşürebilmişlerdir. Elde ettikleri fonlarlın güçlü etkisi ile inşaat ve diğer yatırımlar da yaparak farklı karlılık alanlarına da ulaşmışlardır. Ancak piyasaya sonradan giren ve öz kaynağa sahip olmayan firmalar, eskiler ile aynı, hatta daha cazip teslimat tarihleri ile müşteri çekmeye çalışmaktadırlar.

İşte sektörün asıl problemi bu tür firmalardır. Öz kaynakları yetersiz olan bu tür firmalar, finans açığını yeni satışların tahsilat gücü ile kapatmak durumundadırlar ki bu da tam anlamıyla SAADET ZİNCİRİ diye tabir edilen ve er veya geç bir gün çökmek mecburiyetinde olan bir model kurmalarına sebep olmuştur.

Özhan Atalay

Kasım 2020

Not : Bu sistem geç te olsa BDDK nın radarına alındı ve Nisan 2021 de çöktü. Varolması için gereken şartları karşılayabilen sadece üç firma ayakta kaldı kalan 29 tanesi ise tasfiye sürecine sokuldular

Bakınız : Tasfiyesine karar verilen tasarruf finansman şirketlerinde parası olanlar ne yapabilirler

oatalay

Not : Bu sistem geç te olsa BDDK nın radarına alındı ve Nisan 2021 de çöktü. Varolması için gereken şartları karşılayabilen sadece üç firma ayakta kaldı kalan 29 tanesi ise tasfiye sürecine sokuldular

Bakınız : Tasfiyesine karar verilen tasarruf finansman şirketlerinde parası olanlar ne yapabilirler